北京银行的破局之路

2019-09-25 09:55阅读:

正是基于对金融与经济之间关系的深度理解,银行业才能在不断提高自身竞争力的同时,以一笔笔实打实的资金服务经济大局,支持实体经济发展,普惠百姓民生,为一个个“中国名片”提供强有力的支撑。

对于这一理念的践行,或许也正是北京银行能够成长为城商行中的“领头羊”且不断朝着“百年银行”愿景迈进的关键所在。

作者

作者 / 韩 东

编辑 / 邱 韵

当互联网金融大潮裹挟着大型传统金融机构纷纷杀入数字化转型大军时,实力相对较弱的城商行似乎陷入了十面埋伏的困境当中。

存款下降,客群流失,不良率提升,金融科技含量严重不足......诸多问题,成为了一路尾随和困扰着城商行发展的“拦路石”。

但在公众的担忧之下,有一家城商行却逆势杀出,在经济形势整体偏弱和行业竞争不断加大背景下,展现出了强大的企业定力,并在上半年交出一份亮眼的成绩单。

这家城商行,就是北京银行。

8月27日,北京银行发布了2019年上半年财报,资产、营收、利润规模逆势增长,不良率下降,不良拨备大幅提升,在安全性得以不断强化提升之余,其在金融科技上取得的成效同样可圈可点。

十面埋伏之

中,北京银行似乎找到了属于自己的破局之路。

01

财报基本面

2019年上半年,金融形势复杂多变,作为城商行中的领头羊,北京银行维持住了强大的企业定力,交出了一份稳定增长的成绩单。

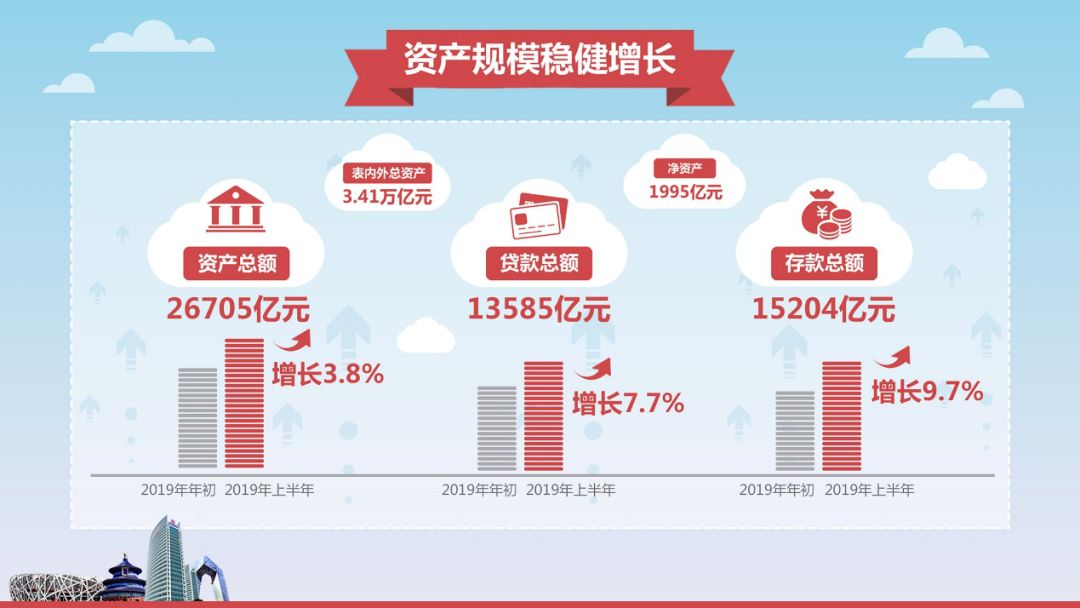

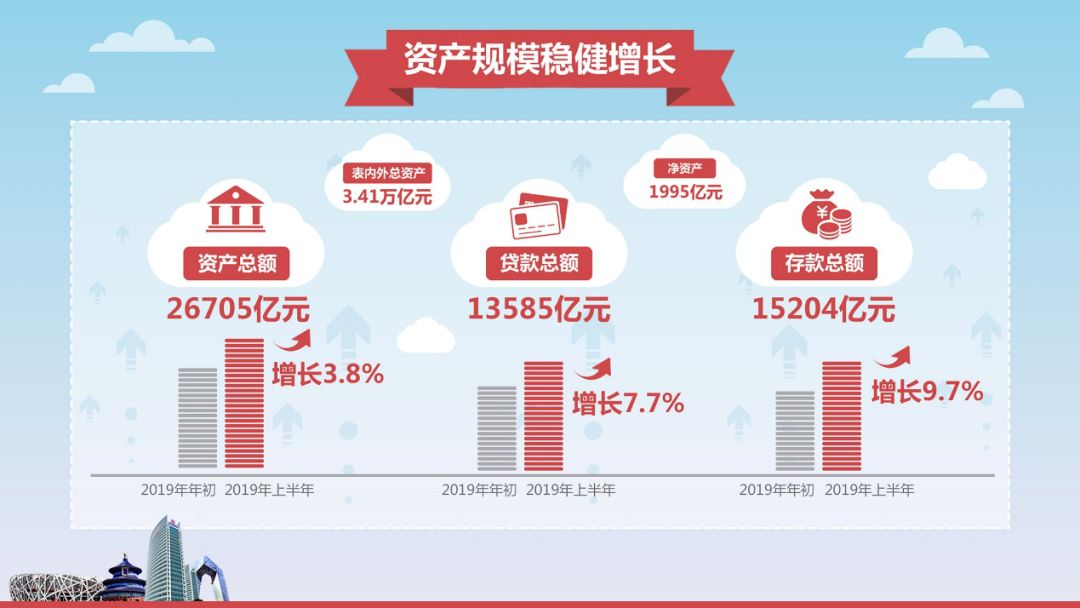

半年报显示,截至2019年6月末,北京银行表内外总资产达到3.41万亿元,其中表内资产总额2.67万亿元,较年初增加975.85亿元;存、贷款总额分别达到1.52万亿元、1.36万亿元,分别较年初提升9.7%、7.67%。

在资产规模稳步增长的同时,北京银行的营收和盈利水平也得到了进一步的提升。上半年北京银行实现营业收入327.42亿元,同比增长19.64%;继2018年率先成为首家年度净利润突破200亿元大关的城商行后,2019年上半年,北京银行继续维持净利润的良性增长,实现归属于上市公司股东的净利润128.69亿元,同比增长8.56%。

在A股市场20家中小银行交出的半年报成绩单中,北京银行的资产规模、营收和净利润均继续排名首位。

信达证券认为,驱动北京银行净利润增长的主要原因是生息资产规模的增长、投资收益的增加以及净息差的提升。而由于不良认定趋严,导致计提拨备的大幅提升,在一定程度上拖累了净利润增速。若剔除该方面影响,同期拨备前净利润增速将达到24.7%。

2019 年上半年,北京银行整体不良率为1.45%,较 2018 年年底下降

1BP,拨备覆盖率达到212.53,抗风险能力进一步提升。信达证券认为,随着资产质量的好转,公司拨备压力减缓后,拨备反补利润使得公司利润增速将更为可观。

而在近年来备受关注的零售业务转型方面,上半年北京银行表现亮眼,成为了推动全行业绩增长的主要动力。

截至6月底,北京银行零售资金量余额达到6975亿元;储蓄余额规模达3339亿元,同比增长16%;零售贷款规模达3993亿元,增幅为10%,其中经营、消费等高收益贷款增量占比48%,成为拉动全行贷款增长的主要动力;客户规模稳步增长,该行零售业务客户达2126万,近五年增长超1000万。

在激烈的市场竞争下,北京银行零售存、贷款均实现全国市场份额以及行内占比的双提升。储蓄存款增幅更是高达16%,高于全国储蓄存款增速8个百分点,在北京地区储蓄增量稳居同业首位。

业务规模的稳步增长也带动了零售业务盈利水平的大幅提升。上半年,北京银行零售业务营业收入突破100亿元,同比增长28.6%,利息收入同比增长29%。从风控方面来看,零售贷款不良率仅0.36,较年初下降0.03个百分点。

02

金融科技赋能

业绩的表现只是结果,更深层次的驱动力量,来自北京银行在金融科技上的不断自我升级。无论是资产质量的进一步提升,还是零售业务的快速增长,背后都离不开金融科技的赋能与助力。

透过“智慧风控”,北京银行不断推动风险管理智慧化升级。其持续完善全面风险管理架构与机制,搭建覆盖全行的风险信息共享平台、监测预警平台和决策指挥平台,建立科学有效的信息科技风险防控机制。

此外,通过加快风控数字化转型,实施风控指挥中心三期项目建设,完成“京行预警通”系统上线,实现企业信息深度挖掘、风险信息实时提示、舆情信息分类梳理的有机统一,成为前瞻性、智能化风险防控的有力武器,并已完成贷中见证和贷后检查功能投产并试点。

透过“运营数字化”,北京银行通过采用大数据、生物识别、影像化等金融科技手段,不断降低整体运营成本,提升客户服务体验。公司的智能柜员机、对公结构性存款计息系统化、运营风险预警模型等目前都已投入使用。

透过深入推进移动优先战略,北京银行采用数字化手段,不断提升手机银行客户体验,这也是银行零售业务能够如此快速增长的核心动因。

早在2014年,北京银行便顺应市场需求,围绕零售业务的转型发展提出“一体两翼”战略,即以“大零售”平台为主体、以线下网点和线上渠道为两翼,为客户提供更加丰富的产品与便捷的服务。

通过5年的努力,北京银行不断推进手机银行的加速迭代,深度优化用户体验,创新拓展出国、健康、交通等场景。在业务板块,北京银行线上渠道创新拓展,推出“二手房E贷”,通过与主流渠道机构系统对接,大幅提升业务效率;稳健推进消费贷业务,线上线下协同营销带动规模提升186%;信用卡网申实现行内行外全渠道覆盖。线下渠道深化转型,网点智能改造比例超过95%,智能机具有效分流了超过50%的网点交易。

截止6月末,北京银行手机银行客户达533万户,新增有效客户转化率达87%,客户使用频率提升67%,月活客户(MAU)同比增长90%,处于业内领先水平。

值得注意的是,除了在各个对应的业务和职能板块实现金融科技的一一突破以外,在金融科技上,北京银行有着更大的野心。

2019年5月,北银金融科技有限责任公司揭牌仪式成功举行,标志着北京银行专属的科技公司进入实质性运转阶段。

作为城商行首家银行系金融科技公司,北银金融科技公司将通过发挥技术创新优势,加强新技术“孵化”与应用,依托北京银行特点和优势建立自身产品体系,对内满足集团发展需要,深入参与北京银行项目建设,同时与阿里、腾讯、微软、信通院等进行沟通合作。对外实现向投资机构及中小金融企业的技术输出,成为银行交付能力提升的重要资源池。

03

“百年银行”的道与术

历经23年的发展,当下的北京银行正值青年时期。但没有伟大的企业,只有时代的企业。在互联网金融浪潮的裹挟下,青年北京银行要想继续保持增长、保持领先,并实现“百年银行”的美好愿景,机遇与挑战并存。

幸运的是,北京银行有着自己独特的经营理念与逻辑,这也是它一路走来在城商行中能够保持领先的原因所在。

北京银行从成立伊始,就确立了“服务地方经济、服务中小企业、服务市民百姓”的发展定位,用特色服务构筑起竞争优势,打造了科技金融、文化金融、普惠金融、绿色金融、智慧金融等特色服务品牌,走出了一条差异化、特色化、精细化发展之路。

在科技金融方面,北京银行是首都第一家设立科技型中小企业信贷专营支行的银行。2018年6月,北京银行成立科技金融创新中心,发布支持前沿技术企业的专属产品“前沿科技贷”,截至目前累计为2.5万家科技型中小企业提供信贷超5000亿元,服务中关村示范区超过60的高新企业。截至2019年6月末,北京银行科技金融贷款余额达1526亿元,较年初新增73亿元。

2019年上半年,北京银行发布科创板服务方案,支持科创板受理企业28家,累计授信超37亿元。中关村小巨人创客中心会员总数已超1.8万家,累计为

2.6 万家科技型小微企业提供信贷资

金超过5000亿元。上半年,科技金融贷款余额1526亿元,突破1500亿元大关,树立了科技金融服务新标杆。

在文化金融方面,北京银行是国内最早服务文化创意产业的金融机构,成立了首家银行系文化创客中心。截至今年6月末,该行文化金融贷款余额达641亿元,较年初新增113.7亿元,增幅21.6%。2018年,北京银行入驻国家文化产业创新实验区文化金融服务中心,目前已累计为6500余户文创企业提供资金超过2500亿元,在北京地区文化金融市场份额始终位居第一。

在金融科技方面,北京银行加快推进理财推荐、知识图谱、风险滤镜等人工智能项目,大数据服务拓展至210项,并积极推进分布式金融业务平台、私有云平台建设等,是城商行中践行科技战略的领先者和引领者。

作为一家金融机构,北京银行从未忘记自己“服务地方经济、服务中小企业、服务市民百姓”的责任和使命。据该行提供的数据,成立以来,北京银行累计为首都建设重要领域、重大项目、重点企业投入资金超过10万亿元;累计为首都超过10万家小微企业提供优质金融服务,北京地区每4家小微企业就有1家是北京银行的客户,带动就业数百万人。

“让金融的归金融,让科技的归科技”是当下的潮流命题,但如果,金融和科技能够同时合力,服务好实体经济,服务好市民百姓,这或许也是我们最乐见的局面。在这一方面,北京银行一直在努力,从未停歇。

04

结语

“金融活,经济活;金融稳,经济稳。经济兴,金融兴;经济强,金融强。”

正是基于对金融与经济之间关系的深度理解,银行业才能在不断提高自身竞争力的同时,以一笔笔实打实的资金服务经济大局,支持实体经济发展,普惠百姓民生,为一个个“中国名片”提供强有力的支撑。而对于这一理念的践行,或许也正是北京银行能够成长为城商行中的“领头羊”且不断朝着“百年银行”愿景迈进的关键所在。